開放API兩個特征:標準化、規模化

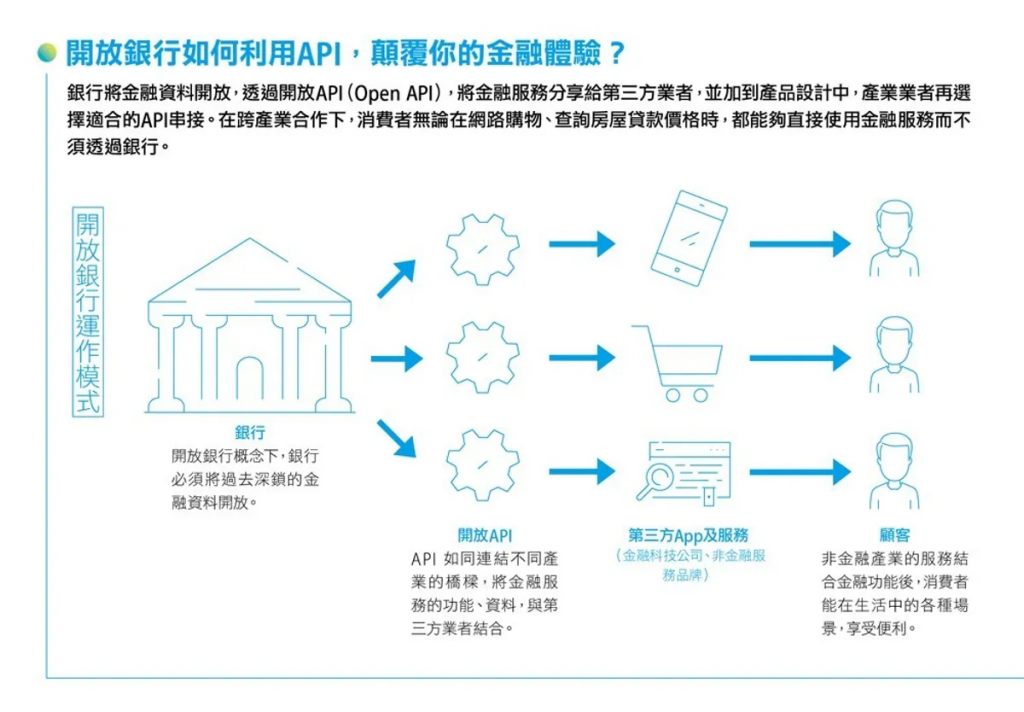

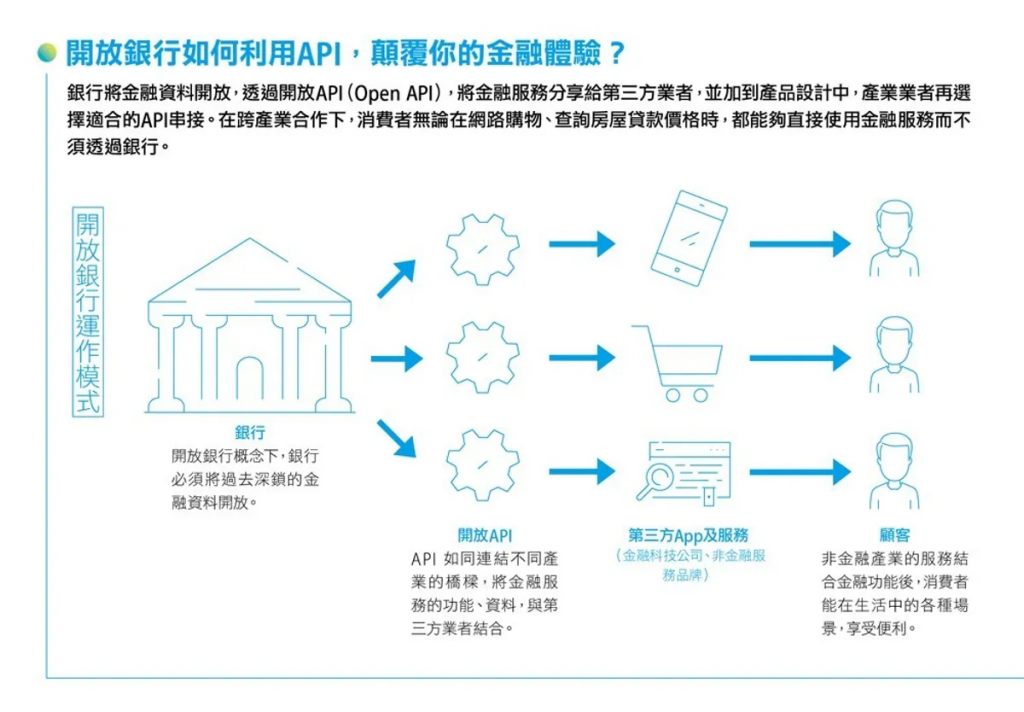

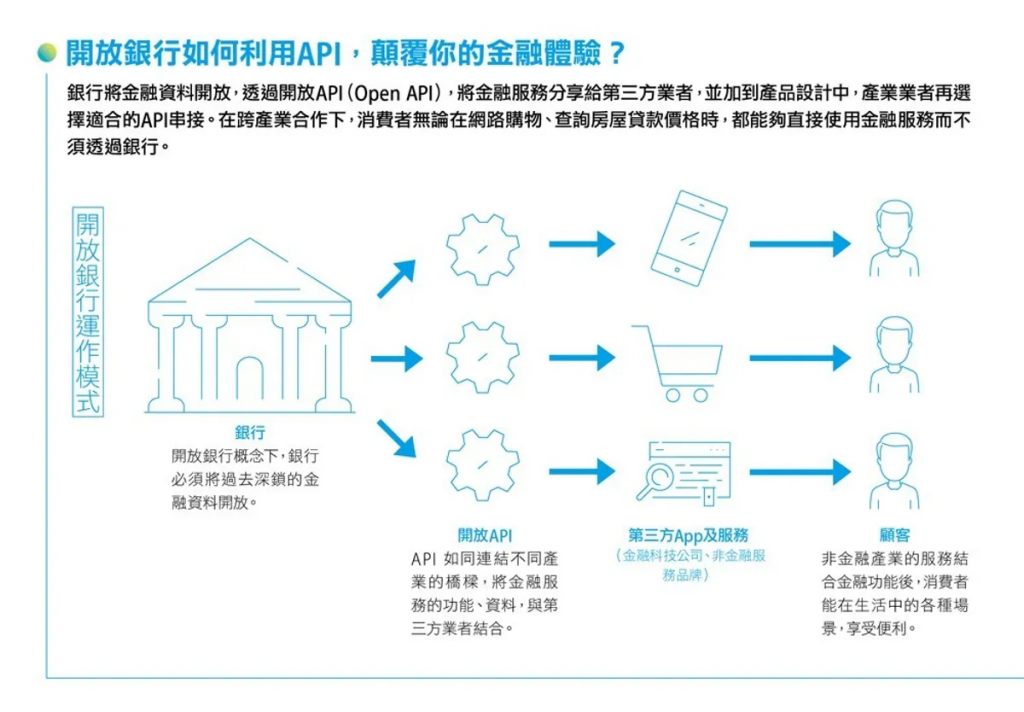

API(應用程式介面)是串連「金融數據」與「TSP業者提供的服務」的介面設計,開放API有兩大特征:第一是「標準化」,API的格式統一,合作雙方的資料可以相互使用、分析;第二是「規模化」,開放API能帶動更多潛在客戶使用第三方服務,同時擴大銀行數據庫的資料,藉由流量接觸新客群,獲取更多利潤。

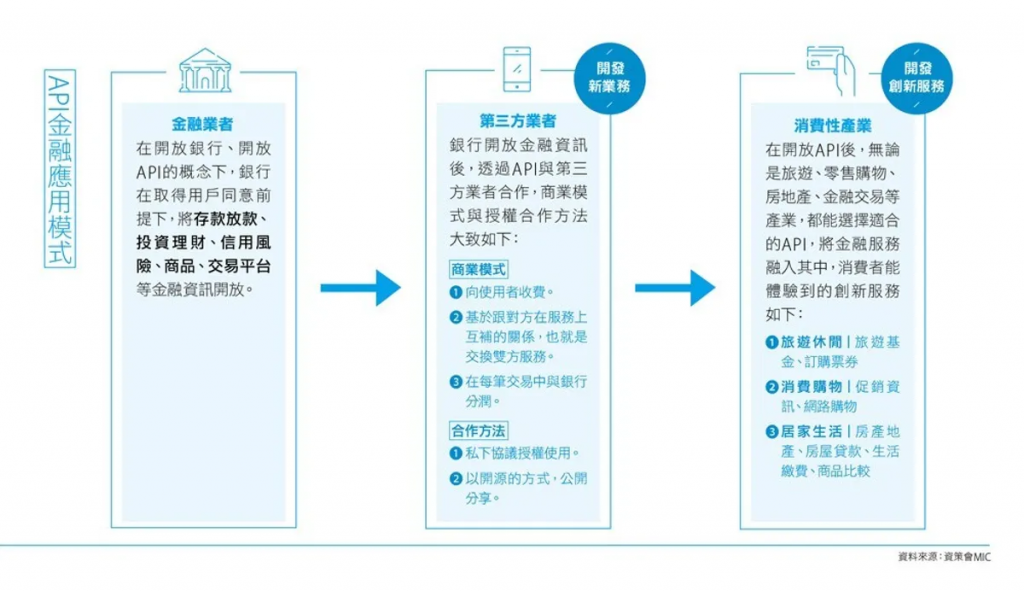

有了開放API,TSP業者可以向顧客提出存取其金融資料的要求,開發出比價、資產管理、一站式平臺、繳費等應用,打造可獲利的商業模式。

舉例來說,當通訊軟體的支付服務,在獲得消費者授權開放自己的金融資料后,可以透過API與銀行串接,方便用戶直接在通訊軟體中完成轉帳,而不必再回到銀行網站主體,也不需要登入網路銀行或是手機App。

金融服務「平臺化」、「模組化」已是必然趨勢,第三方平臺也將是銀行接觸客戶的管道之一。

金融服務「平臺化」、「模組化」已是必然趨勢,第三方平臺也將是銀行接觸客戶的管道之一。

圖/ 數位時代/制圖

由于消費者往后將能夠自行決定要將個人金融資料分享給誰,做出最有利于自身的選擇,例如將資料授權給比價平臺,節省比較各家銀行產品的時間,或是將資料開放給其他金融機構,以節省重復輸入個資的次數,加快投資交易速度,因此,銀行業者之間將存在著微妙的競合關系,TSP業者也將成為連結銀行和消費者之間的重要角色。

根據市場研究機構IDC統計,到了2020年,銀行和客戶接觸的管道將超過12種,包括社群平臺、行動網銀、影音及物聯網裝置等。

過去一年來,臺灣許多電商零售品牌、科技公司,也紛紛跨足金融支付領域,像是全聯推出PX Pay、遠東集團推出HAPPY GO Pay,可見銀行業者單打獨斗的時代已經是過去式,積極參與不同的生態圈,在民眾的日常生活中,適時地提供金融服務,將成為金融機構的優先要務。

銀行異業結盟背后盤算:接觸新客群

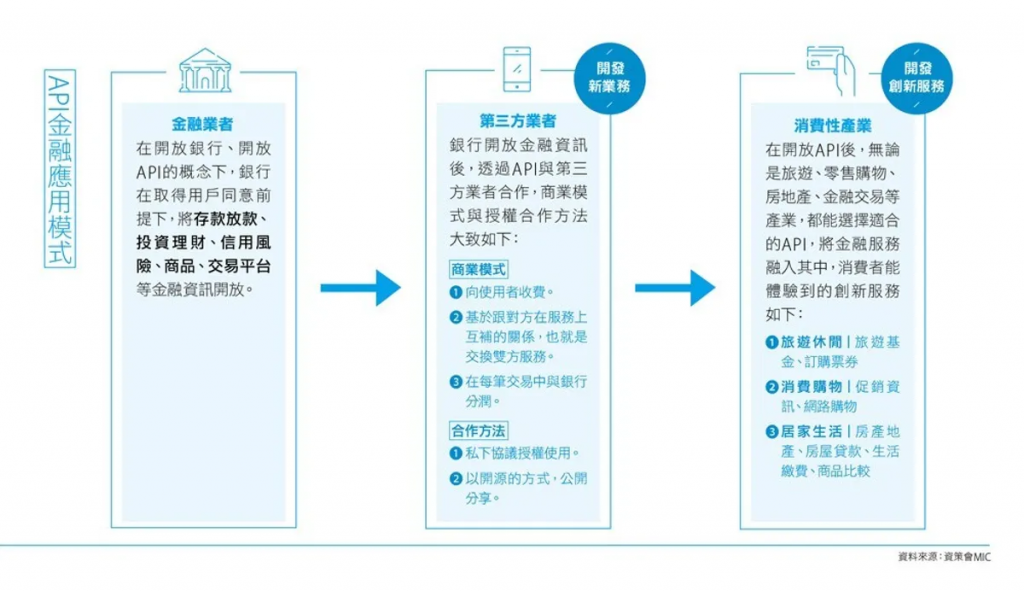

未來銀行的經營模式,將不再是從頭到尾通包,而是透過與產業共享價值鏈,發展出新的獲利模式,才能一起把市場做大。然而,過去銀行將客戶數據視為獨占的金礦,開放API將迫使銀行與其他業者共享資訊和利潤,銀行這么做的誘因何在?

遠東商銀數位金融事業群副總戴松志分析,過去幾年,許多銀行推出行動錢包,最后卻有不少服務因為經營不善退出市場,主因就在于銀行將服務建在自家平臺,只服務自家用戶,沒有好的合作伙伴關系,導致缺乏生態系場景。

銀行可透過開放API,與其他業者合作發展出新業務,讓服務范圍不限于自家客戶,瞄準金融產業的「API經濟」正蓄勢待發。

銀行可透過開放API,與其他業者合作發展出新業務,讓服務范圍不限于自家客戶,瞄準金融產業的「API經濟」正蓄勢待發。

圖/ 數位時代/制表

API經濟的核心,仍舊必須回到用戶體驗。銀行必須具備資料導向思維(data-driven thinking),透過API,與第三方業者串接,不但能夠透過異業結盟,接觸到新客群,還可以加速銀行的數位化轉型,讓民眾有更多機會與銀行互動。

搭上開放API風潮,小型金控也有機會跨大打擊面,展開「主動型服務」。

永豐銀行電子金融處處長黃品睿

以信用貸款為例,過去是客戶有資金需求,銀行提供相關資訊,屬于「正向查詢」。未來透過開放API,用戶可以自行決定,是否將他們在信貸比價平臺上輸入的個資(年齡、年收入、任職公司等),以不公開的方式,個別傳送到各家銀行,銀行進一步依據自身所能提供的條件,即時告知用戶可以借貸的金額和利率,做到「反向報價」。

資策會分析師朱師右認為,未來十年,金融服務將變得無所不在,商品模式會依照需求目的客制化。研究與咨詢公司Gartner也預測,2021年將有65%的網路服務新應用,會透過API串聯跨產業服務,顯示「API經濟」正在快速崛起。

未來,誰能夠在API經濟中勝出,關鍵不在于技術先進與否,而是取決于誰能夠提供好的用戶體驗,自然融入消費者的生活場景。

案例:凱基銀行

逾30家銀行串接它的API,信貸、繳帳單一站搞定

前身是萬泰銀行、2015年正式更名的凱基銀行,自知在傳統金融服務上,難以與大型行庫競爭,所以在重新出發之際,就將「數位創新」視為重要戰略,自詡為「挑戰者銀行」(Challenger Bank),試圖透過金融科技(FinTech)的力量,突圍而出。

凱基銀行創新科技金融處資深副總經理周郭杰認為,金融服務就像交響樂團,過去銀行是指揮家,負責主導產品服務的方向,FinTech、各產業業者各自演奏擅長的樂器,臺下的聽眾就是消費者。而在未來,各行各業都有可能擔任指揮家的角色。他指出,銀行從頭到到尾掌握客戶價值鏈的時代終將過去,「共享、開放」的商業模式將取而代之。

未來十年,消費者與銀行的關系將達到前所未有的緊密。圖為凱基銀行的「開放銀行」。

未來十年,消費者與銀行的關系將達到前所未有的緊密。圖為凱基銀行的「開放銀行」。

圖/ 蔡仁譯/攝影

首波攻勢:敲碎「一體式」金融服務

凱基銀行的第一波攻勢,是將傳統的產品與服務敲碎、變形,把金融服務「碎片化、模組化、API化」,并在2017年底推出金融API平臺「KGI inside」。

對新創業者來說,API有「隨插即用」、無縫接軌的優勢,將銀行業者的金融服務元件,運用在自身的創新服務中組裝成想要的產品,最直接的好處之一,就是節省開發成本。截至目前,已推出4大類、21支API,供18家業者串接。

開發API初期,凱基將目標鎖定在「生活繳費」服務。周郭杰解釋,經營數位平臺的業者非常仰賴流量,繳費是「剛性需求」,每人每月平均會有4~5次需求,只要服務好用,用戶每個月都會來報到,黏著度相對高。

創新力量往往來自關鍵少數。

周郭杰

凱基的繳費API,像是把超商繳費流程搬到手機上,都是建立在開放的基礎上,任何人只需拿出帳單,店員根本不會問繳費的人是誰、要繳哪家銀行的帳單。

不過,凱基剛開始構思繳費API的提案時,卻遭金融業人士質疑:「銀行都有自動扣繳,誰還需要這種服務?」但周郭杰觀察,既有銀行App內建的繳費功能,屬于封閉型交易,只能繳自己銀行客戶的帳單,而且必須額外下載App,認證過程繁瑣,每年交易成長率頂多4%~5%。

相比之下,由于API的開放特性,不只是凱基銀行的客戶,國內超過30家銀行的客戶,都可以透過串接凱基繳費API的支付工具繳費,目前交易量累積超過10萬筆,月成長率達50%;而包括LINE、Pi行動錢包、麻布記帳等多個異業策略伙伴,也都已經串接凱基的繳費API,方便用戶繳交信用卡、水電、停車等帳單。

周郭杰分析,銀行做開放API的目的,并非要把流量導回自家平臺,或強制用戶使用凱基的平臺,而是希望讓消費者無須轉換平臺,就能使用金融服務。

周郭杰分析,銀行做開放API的目的,并非要把流量導回自家平臺,或強制用戶使用凱基的平臺,而是希望讓消費者無須轉換平臺,就能使用金融服務。

圖/ 蔡仁譯/攝影

打鐵趁熱:把門開得更大,與新創合作

今年初,凱基和全臺最大的信用貸款比較網站Alphaloan合作「數位信貸API」。過去若要貸款,沒有一個公開平臺可以比較不同銀行的貸款方案、利率,AlphaLoan的服務,就是做為貸款者和銀行之間的橋梁,在貸款前,AlphaLoan會分析客戶授信數據,例如:Facebook、電商平臺、個人實名資料等,給出銀行核貸結果預測。

過去做完比較后,使用者仍要填寫大量個人資料,以及跳轉到銀行網站申貸,但串接「數位信貸API」后,使用者可直接在Alphaloan的頁面上申請信貸,不需要進入銀行網站或下載額外的App。因為資料互通直接帶入,將原本客戶必要填寫的21個欄位資訊,簡化為14個,申請時間比過去縮短30%以上,而且就算原本不是凱基銀行客戶,也能在信貸比較網「一鍵」申請信貸。

帶著滿滿的經驗,凱基不僅成為財金公司「開放API研究暨發展委員會」創始會員之一,更成功協助3家新創商轉,其中一家從申請API到商轉只花了3周。

周郭杰認為,唯有把門開得更大,新的商業模式才有竄出的可能,未來在開放API的模式下,即使是小規模的銀行和新創,也能有機會接觸到大市場。

原文鏈接:API經濟崛起!快速串接金流,為什么銀行「愈開放愈好賺」?

熱門推薦

一個賬號試用1000+ API

助力AI無縫鏈接物理世界 · 無需多次注冊

3000+提示詞助力AI大模型

和專業工程師共享工作效率翻倍的秘密

熱門推薦

一個賬號試用1000+ API

助力AI無縫鏈接物理世界 · 無需多次注冊

国内精品久久久久影院日本,日本中文字幕视频,99久久精品99999久久,又粗又大又黄又硬又爽毛片

欧美极品少妇xxxxⅹ高跟鞋|

欧美日韩五月天|

精品在线免费视频|

日韩午夜激情免费电影|

亚洲一区二区在线视频|

欧美在线视频日韩|

免费在线观看成人|

久久久国产一区二区三区四区小说

|

欧美日韩一区 二区 三区 久久精品|

亚洲少妇30p|

欧美精品一二三|

免费人成精品欧美精品

|

免费高清视频精品|

国产精品网站在线|

欧美日韩精品一二三区|

国内欧美视频一区二区|

国产精品电影一区二区三区|

欧美男女性生活在线直播观看|

免播放器亚洲一区|

樱桃视频在线观看一区|

日韩一区二区三区免费观看|

国产不卡在线视频|

日韩二区三区在线观看|

中文字幕av一区二区三区高|

欧美精品成人一区二区三区四区|

国产伦精品一区二区三区在线观看|

国产精品成人一区二区三区夜夜夜|

欧美日韩国产精品成人|

成人aaaa免费全部观看|

亚洲大片精品永久免费|

国产精品久久久久久久久久免费看

|

国产欧美一区二区在线|

91精品一区二区三区在线观看|

国产精品一区二区三区99|

视频在线观看91|

亚洲观看高清完整版在线观看|

国产欧美精品国产国产专区|

久久综合久久鬼色|

欧美成人三级电影在线|

欧美日韩精品一区二区天天拍小说|

成人免费av在线|

国产成人小视频|

成人性生交大片免费看中文|

国产激情视频一区二区三区欧美

|

99re这里只有精品6|

国产剧情一区在线|

国产精品主播直播|

狠狠色狠狠色合久久伊人|

日韩av一级电影|

蜜桃一区二区三区在线观看|

日韩在线一二三区|

日本在线不卡一区|

国内精品第一页|

国产69精品久久99不卡|

不卡av在线网|

日本道精品一区二区三区|

在线免费不卡电影|

欧美精选午夜久久久乱码6080|

欧美性猛片aaaaaaa做受|

欧美日韩国产高清一区二区三区|

欧美三级电影在线看|

欧美一区二区三区人|

久久久精品人体av艺术|

中文字幕制服丝袜一区二区三区|

综合色天天鬼久久鬼色|

一区二区在线电影|

免费一级欧美片在线观看|

国产一区二区三区在线观看免费|

国产精品一区二区在线播放

|

成人av电影免费观看|

在线观看av不卡|

日韩欧美一区二区视频|

中文字幕精品—区二区四季|

一区二区三区精品视频|

青青草一区二区三区|

成人99免费视频|

欧美成人三级电影在线|

亚洲日本在线a|

久久精品噜噜噜成人88aⅴ|

91小视频在线观看|

在线播放日韩导航|

17c精品麻豆一区二区免费|

日韩电影在线免费|

91免费国产在线|

久久久久综合网|

首页国产欧美日韩丝袜|

99精品国产视频|

国产色综合一区|

日韩电影在线一区二区三区|

91视视频在线观看入口直接观看www|

欧美一级片免费看|

亚洲成人免费在线观看|

一本久道久久综合中文字幕|

国产午夜亚洲精品理论片色戒|

丝袜美腿亚洲色图|

欧美影视一区在线|

亚洲欧美日韩国产另类专区|

丁香激情综合五月|

2024国产精品|

日本欧美一区二区|

欧美一卡在线观看|

青青青爽久久午夜综合久久午夜|

91高清视频在线|

一区二区日韩电影|

在线观看一区二区精品视频|

亚洲免费资源在线播放|

99精品偷自拍|

亚洲一区二区三区国产|

欧美三级韩国三级日本一级|

伊人婷婷欧美激情|

欧美日韩久久不卡|

蜜桃91丨九色丨蝌蚪91桃色|

日韩午夜在线观看视频|

久久精品国产亚洲一区二区三区|

欧美一级xxx|

国产精品一二三四五|

国产女主播一区|

99久久婷婷国产综合精品|

亚洲少妇中出一区|

欧美精品三级在线观看|

久久99国产精品麻豆|

久久久久久久久久久久久女国产乱

|

www.激情成人|

亚洲成人黄色小说|

欧美mv日韩mv亚洲|

99视频超级精品|

三级精品在线观看|

国产三级久久久|

精品视频一区 二区 三区|

久久国产麻豆精品|

亚洲精品一二三区|

欧美不卡一区二区三区四区|

成人美女视频在线观看18|

一区二区三区欧美久久|

日韩一级视频免费观看在线|

成人自拍视频在线观看|

午夜精品视频一区|

国产日本亚洲高清|

欧美在线观看视频一区二区|

国产精品一区二区你懂的|

亚洲一区在线播放|

久久九九99视频|

日韩欧美一区中文|

欧美性猛交xxxxxxxx|

粉嫩13p一区二区三区|

蜜桃一区二区三区在线|

亚洲精品福利视频网站|

国产视频一区不卡|

欧美成人艳星乳罩|

欧美日本精品一区二区三区|

成人高清视频免费观看|

麻豆久久一区二区|

午夜精品福利一区二区三区av|

国产精品色哟哟|

欧美大片在线观看一区二区|

欧美综合一区二区三区|

91视视频在线观看入口直接观看www|

日韩精品免费视频人成|

亚洲激情在线播放|

亚洲人妖av一区二区|

日本一区二区成人|

欧美电影免费提供在线观看|

欧美精品三级在线观看|

欧美日韩国产中文|

欧美日韩成人综合|

欧美日本一道本|

日韩欧美美女一区二区三区|

欧美日韩国产在线观看|

91精品免费观看|

555夜色666亚洲国产免|

日韩视频在线永久播放|

日韩午夜av一区|

久久久精品免费观看|

亚洲国产成人私人影院tom|

国产精品久久久久久久久图文区|

国产精品久久久久久久久搜平片|

国产欧美精品一区二区三区四区|

国产欧美日产一区|

日韩一区欧美小说|

亚洲成av人综合在线观看|

日本在线不卡视频一二三区|

国内欧美视频一区二区

|

亚洲精品中文在线观看|

婷婷综合五月天|

久久福利资源站|

97久久精品人人做人人爽50路|

日本福利一区二区|

日韩免费看的电影|

中文字幕久久午夜不卡|

亚洲第一福利一区|

国产一区二区不卡在线|

色综合天天视频在线观看

|

欧美日韩国产一级|

2024国产精品|

亚洲欧美日韩久久精品|

免费成人小视频|

色嗨嗨av一区二区三区|

久久久久久久av麻豆果冻|

亚洲成人动漫在线免费观看|

国产福利一区二区三区视频|